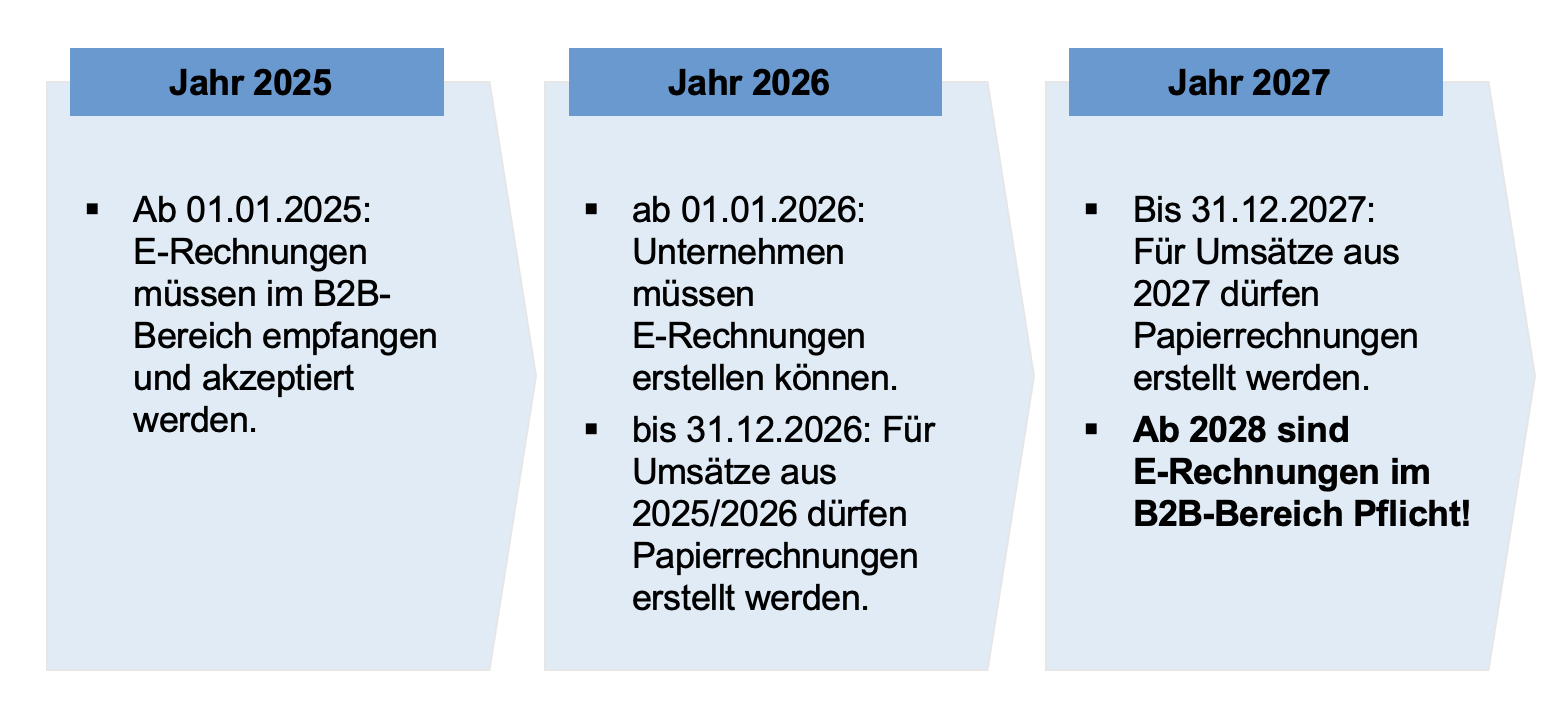

Die Ampel-Regierung hat mit dem Wachstumschancengesetz die Grundlage für die Einführung einer Pflicht zur Nutzung von E-Rechnungen für Umsatzsteuerzwecke bereits ab 1. Januar 2025 geschaffen.Wer verlangt XRechnungen

XRechnungen müssen vor allem jene Unternehmen versenden, die mit der öffentlichen Verwaltung und mit Behörden zusammenarbeiten. Denn seit dem 27. November 2020 akzeptiert der Bund keine Papierrechnungen mehr.2027 – Papier- und PDF-Rechnungen nur zulässig für ausstellende Unternehmer mit einem Umsatz (i.S.d. § 19 Abs. 3 UStG) von nicht mehr als 800.000 Euro im vorangegangenen Kalenderjahr. 2026 und 2027 – PDF-Rechnung zulässig, wenn Austausch im EDI-Verfahren erfolgt. Dies bedarf der Zustimmung des Empfängers.

Kann man auf eine Papierrechnung bestehen : Empfänger kann auf Papierrechnung bestehen

Denn nach wie vor darf ein Unternehmen dem Kunden nur dann eine elektronische Rechnung senden, wenn der Empfänger der elektronischen Form zugestimmt oder zumindest nicht widersprochen hat.

Ist eine PDF Rechnung eine elektronische Rechnung

Eine PDF-Datei ist keine E‑Rechnung.

Eine E‑Rechnung stellt Rechnungsinhalte in einem strukturierten maschinenlesbaren Datensatz dar. Eine Bilddatei, ein PDF oder eine eingescannte Papierrechnung erfüllen diese gesetzlichen Anforderungen nicht.

Für wen gilt e Rechnung : Die Verpflichtung, eine elektronische Rechnung im o.g. Sinne auszustellen, betrifft nur Leistungen zwischen Unternehmern (B2B). Zudem müssen leistender Unternehmer und Leistungsempfänger im Inland (bzw. Gebiete nach § 1 Abs. 3 UStG) ansässig sein.

Eine PDF-Rechnung wird zwar in einem elektronischen Format ausgestellt, übermittelt und empfangen. Es handelt sich jedoch um eine digitale und bildhaft repräsentierte Rechnung, die keine automatische und elektronische Verarbeitung ermöglicht. Elektronisch übermittelte Rechnungen werden auch ohne digitale Signatur, unter Einhaltung bestimmter Voraussetzungen, vom Finanzamt anerkannt, das ist in § 14 Abs. 1 UStG geregelt.

Wer ist verpflichtet elektronische Rechnungen zu schreiben

Seit dem 27.11.2020 sind alle Lieferanten des Bundes laut der E-Rechnungsverordnung verpflichtet, bei Direktaufträgen ab einem Beitrag von 1.000 Euro netto Rechnungen in elektronischer Form einzureichen. Weitere Ausnahmen von der Verpflichtung sind in der Verordnung geregelt.Eine PDF-Rechnung wird zwar in einem elektronischen Format ausgestellt, übermittelt und empfangen. Es handelt sich jedoch um eine digitale und bildhaft repräsentierte Rechnung, die keine automatische und elektronische Verarbeitung ermöglicht.Früher musste eine Rechnung dem Rechnungsempfänger immer in Papierform zugestellt werden, mittlerweile ist es auch möglich (und üblich), Rechnungen auf elektronischem Wege zu versenden, vorausgesetzt, der Empfänger ist damit einverstanden. Rechnungsstellerin gibt es für dich Folgendes beim E-Mail-Versand von Rechnungen zu beachten: Die Rechnung muss alle UStG-Pflichtangaben enthalten. Für die Rechnung müssen nach § 14 Abs. 3 UStG die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit bestätigt werden.

Welche Rechnungen akzeptiert das Finanzamt : Das Finanzamt kann bei einer Steuerprüfung nach deinen Originalrechnungen und -quittungen verlangen. Dabei werden vor allem die Rechnungen mit dem höchsten Betrag überprüft, um sicherzustellen, dass sie alle gesetzlich erforderlichen Angaben enthalten.

Was tun wenn Firma keine Rechnung schickt : Sofern der Leistungserbringer keine Rechnung ausstellt, muss der Leistungsempfänger die Erteilung einer Rechnung auf dem ordentlichen Rechtsweg vor den Zivilgerichten einklagen. Anspruchsgrundlage für diese Verpflichtung ist das zugrundeliegende zivilrechtliche Rechtsverhältnis i.V.m. der sich aus § 14 Abs.

Ist eine PDF Eine elektronische Rechnung

Eine PDF-Datei ist keine E‑Rechnung.

Eine E‑Rechnung stellt Rechnungsinhalte in einem strukturierten maschinenlesbaren Datensatz dar. Eine Bilddatei, ein PDF oder eine eingescannte Papierrechnung erfüllen diese gesetzlichen Anforderungen nicht. 3 Umsatzsteuergesetz (UStG) notwendig, eine Rechnung per E-Mail mit digitaler Signatur oder über das EDI-Verfahren zu versenden, um die Echtheit der Herkunft dieser Rechnung sowie die Unversehrtheit des Inhalts und die Lesbarkeit zu gewährleisten.Nichtbeanstandungsgrenzen bei Werbungskosten

In den meisten Fällen billigt das Finanzamt weiterhin die beleglose Angabe der Werbungskosten bis 110 Euro. Für Kontoführungsgebühren gilt eine Nichtbeanstandungsgrenze von 16 Euro. Das Finanzamt akzeptiert diesen Betrag auch bei einem kostenlosen Girokonto.

Bis wann muss ein Unternehmer eine Rechnung ausstellen : Eine Rechnung muss innerhalb von 6 Monaten nach Ausführung der Leistung gestellt werden (§ 14 UStG). Der Grund ist, dass eine solche Leistung korrekt abgerechnet werden muss und dadurch Umsatzsteuer fällig wird. Andernfalls kann ein Bußgeld drohen. Steuerfreie Rechnungen sind von dieser Regelung ausgenommen.

Antwort Wird die E Rechnung Pflicht? Weitere Antworten – Wann werden E Rechnungen Pflicht

Die Ampel-Regierung hat mit dem Wachstumschancengesetz die Grundlage für die Einführung einer Pflicht zur Nutzung von E-Rechnungen für Umsatzsteuerzwecke bereits ab 1. Januar 2025 geschaffen.Wer verlangt XRechnungen

XRechnungen müssen vor allem jene Unternehmen versenden, die mit der öffentlichen Verwaltung und mit Behörden zusammenarbeiten. Denn seit dem 27. November 2020 akzeptiert der Bund keine Papierrechnungen mehr.2027 – Papier- und PDF-Rechnungen nur zulässig für ausstellende Unternehmer mit einem Umsatz (i.S.d. § 19 Abs. 3 UStG) von nicht mehr als 800.000 Euro im vorangegangenen Kalenderjahr. 2026 und 2027 – PDF-Rechnung zulässig, wenn Austausch im EDI-Verfahren erfolgt. Dies bedarf der Zustimmung des Empfängers.

Kann man auf eine Papierrechnung bestehen : Empfänger kann auf Papierrechnung bestehen

Denn nach wie vor darf ein Unternehmen dem Kunden nur dann eine elektronische Rechnung senden, wenn der Empfänger der elektronischen Form zugestimmt oder zumindest nicht widersprochen hat.

Ist eine PDF Rechnung eine elektronische Rechnung

Eine PDF-Datei ist keine E‑Rechnung.

Eine E‑Rechnung stellt Rechnungsinhalte in einem strukturierten maschinenlesbaren Datensatz dar. Eine Bilddatei, ein PDF oder eine eingescannte Papierrechnung erfüllen diese gesetzlichen Anforderungen nicht.

Für wen gilt e Rechnung : Die Verpflichtung, eine elektronische Rechnung im o.g. Sinne auszustellen, betrifft nur Leistungen zwischen Unternehmern (B2B). Zudem müssen leistender Unternehmer und Leistungsempfänger im Inland (bzw. Gebiete nach § 1 Abs. 3 UStG) ansässig sein.

Eine PDF-Rechnung wird zwar in einem elektronischen Format ausgestellt, übermittelt und empfangen. Es handelt sich jedoch um eine digitale und bildhaft repräsentierte Rechnung, die keine automatische und elektronische Verarbeitung ermöglicht.

Elektronisch übermittelte Rechnungen werden auch ohne digitale Signatur, unter Einhaltung bestimmter Voraussetzungen, vom Finanzamt anerkannt, das ist in § 14 Abs. 1 UStG geregelt.

Wer ist verpflichtet elektronische Rechnungen zu schreiben

Seit dem 27.11.2020 sind alle Lieferanten des Bundes laut der E-Rechnungsverordnung verpflichtet, bei Direktaufträgen ab einem Beitrag von 1.000 Euro netto Rechnungen in elektronischer Form einzureichen. Weitere Ausnahmen von der Verpflichtung sind in der Verordnung geregelt.Eine PDF-Rechnung wird zwar in einem elektronischen Format ausgestellt, übermittelt und empfangen. Es handelt sich jedoch um eine digitale und bildhaft repräsentierte Rechnung, die keine automatische und elektronische Verarbeitung ermöglicht.Früher musste eine Rechnung dem Rechnungsempfänger immer in Papierform zugestellt werden, mittlerweile ist es auch möglich (und üblich), Rechnungen auf elektronischem Wege zu versenden, vorausgesetzt, der Empfänger ist damit einverstanden.

Rechnungsstellerin gibt es für dich Folgendes beim E-Mail-Versand von Rechnungen zu beachten: Die Rechnung muss alle UStG-Pflichtangaben enthalten. Für die Rechnung müssen nach § 14 Abs. 3 UStG die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit bestätigt werden.

Welche Rechnungen akzeptiert das Finanzamt : Das Finanzamt kann bei einer Steuerprüfung nach deinen Originalrechnungen und -quittungen verlangen. Dabei werden vor allem die Rechnungen mit dem höchsten Betrag überprüft, um sicherzustellen, dass sie alle gesetzlich erforderlichen Angaben enthalten.

Was tun wenn Firma keine Rechnung schickt : Sofern der Leistungserbringer keine Rechnung ausstellt, muss der Leistungsempfänger die Erteilung einer Rechnung auf dem ordentlichen Rechtsweg vor den Zivilgerichten einklagen. Anspruchsgrundlage für diese Verpflichtung ist das zugrundeliegende zivilrechtliche Rechtsverhältnis i.V.m. der sich aus § 14 Abs.

Ist eine PDF Eine elektronische Rechnung

Eine PDF-Datei ist keine E‑Rechnung.

Eine E‑Rechnung stellt Rechnungsinhalte in einem strukturierten maschinenlesbaren Datensatz dar. Eine Bilddatei, ein PDF oder eine eingescannte Papierrechnung erfüllen diese gesetzlichen Anforderungen nicht.

3 Umsatzsteuergesetz (UStG) notwendig, eine Rechnung per E-Mail mit digitaler Signatur oder über das EDI-Verfahren zu versenden, um die Echtheit der Herkunft dieser Rechnung sowie die Unversehrtheit des Inhalts und die Lesbarkeit zu gewährleisten.Nichtbeanstandungsgrenzen bei Werbungskosten

In den meisten Fällen billigt das Finanzamt weiterhin die beleglose Angabe der Werbungskosten bis 110 Euro. Für Kontoführungsgebühren gilt eine Nichtbeanstandungsgrenze von 16 Euro. Das Finanzamt akzeptiert diesen Betrag auch bei einem kostenlosen Girokonto.

Bis wann muss ein Unternehmer eine Rechnung ausstellen : Eine Rechnung muss innerhalb von 6 Monaten nach Ausführung der Leistung gestellt werden (§ 14 UStG). Der Grund ist, dass eine solche Leistung korrekt abgerechnet werden muss und dadurch Umsatzsteuer fällig wird. Andernfalls kann ein Bußgeld drohen. Steuerfreie Rechnungen sind von dieser Regelung ausgenommen.