Das Kapital steht dem Unternehmen unmittelbar und langfristig zur Verfügung. Das Unternehmen bewahrt sich seine Unabhängigkeit von externen Geldgebern. Bei Bedarf sind Kredite durch die erhöhte Eigenkapitalquote leichter zugänglich.Zu den Vorteilen zählt zum einen die verringerte Gefahr der Überschuldung, da weniger oder keine Fremdmittel zum Einsatz kommen. Daraus folgt, dass das Unternehmen bei einer Eigenkapitalfinanzierung eine deutlich größere Unabhängigkeit hat.Vorteile der Fremdfinanzierung

Gegenüber der Eigenfinanzierung haben Kreditfinanzierung, Leasing oder Schuldverschreibungen entscheidende Vorteile für die Bilanzsumme am Ende des Geschäftsjahres: Die Fremdkapitalquote steigt, der Gewinn sinkt und damit auch die Steuerlast.

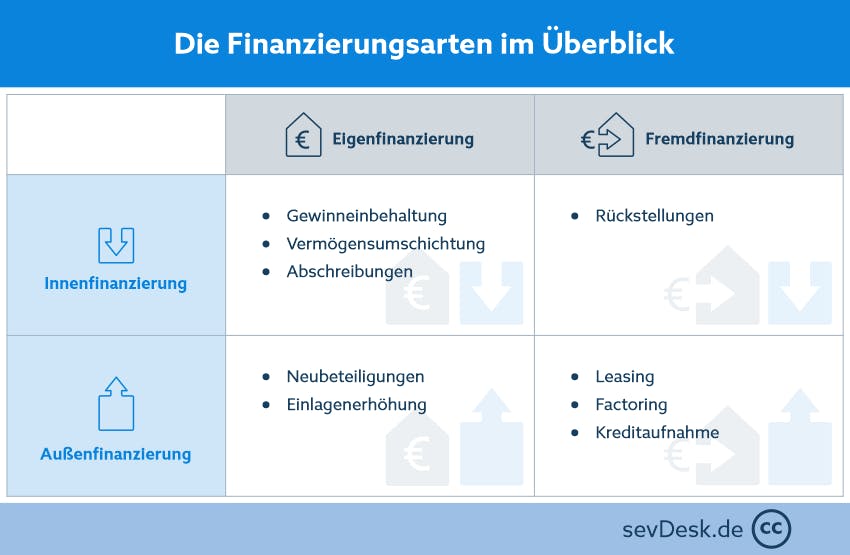

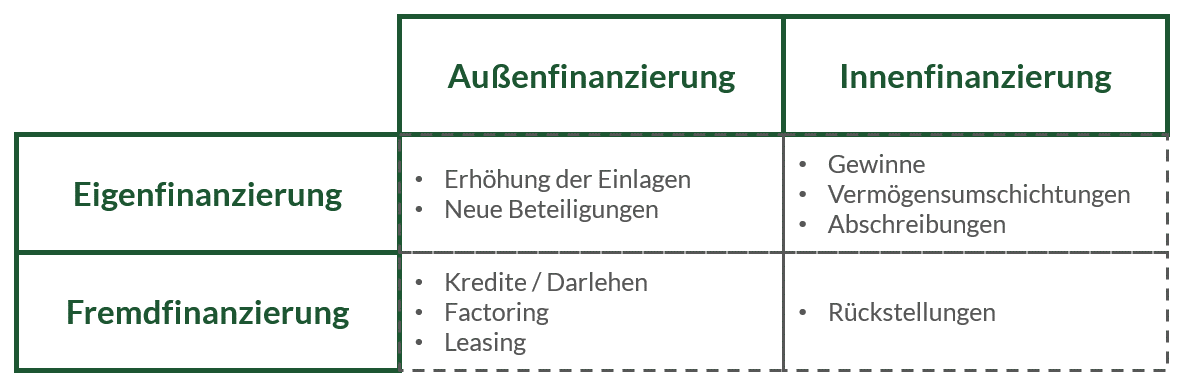

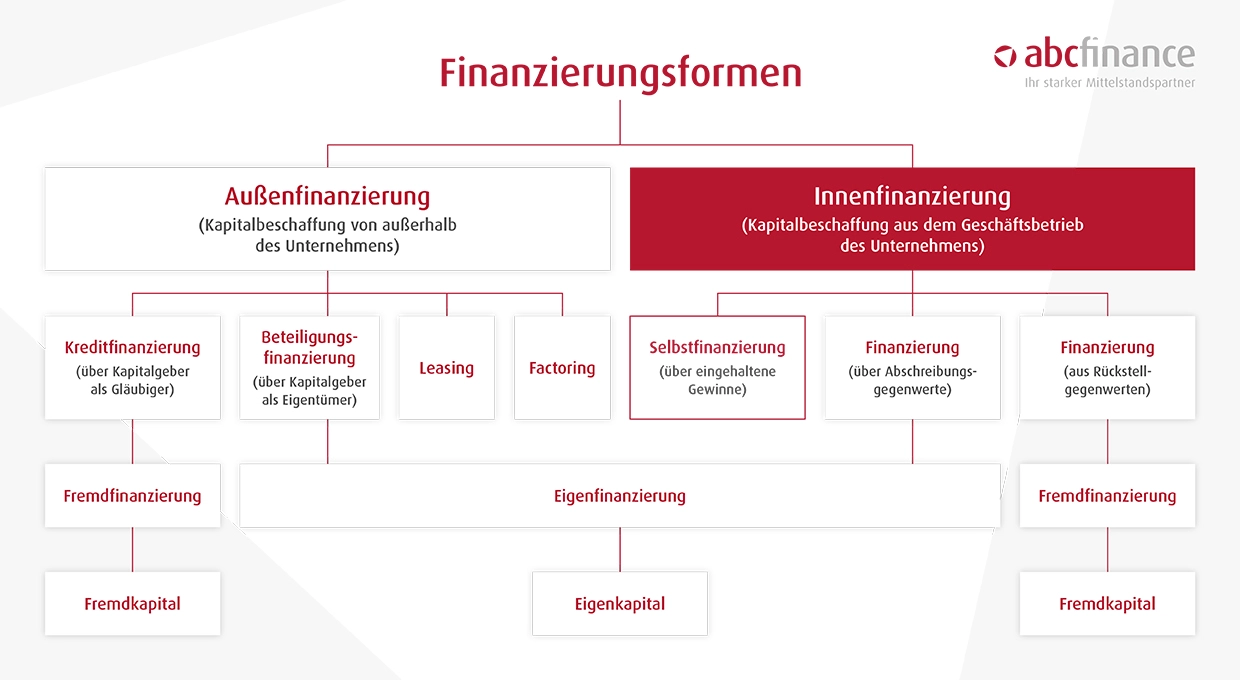

Was ist der Unterschied zwischen Selbst und Eigenfinanzierung : Generell gilt es, zwischen den drei Begriffen Selbstfinanzierung, Eigenfinanzierung und Innenfinanzierung zu unterscheiden. Bei einer Selbstfinanzierung beruht die Finanzierung auf nicht ausgeschütteten Gewinnen, bei der Eigenfinanzierung handelt es sich um eine Finanzierungsart, bei der Eigenkapital gebildet wird.

Wann ist Eigenfinanzierung sinnvoll

Eigenfinanzierung: Wenn ein Unternehmen über sehr viele liquide Mittel verfügt, die nicht unmittelbar für eine betriebliche Nutzung oder für Ausschüttungen an die Aktionäre vorgesehen sind, kann es sich lohnen, geplante Investitionen mit eigenem Kapital zu tätigen.

Welcher Eigenfinanzierungsgrad ist gut : Der Eigenfinanzierungsgrad sollte zwischen 30 und 70 Prozent liegen. Ist das unternehmerische Risiko, das Sie eingegangen sind, hoch, sollte auch der Eigenfinanzierungsgrad höher sein.

Das Eigenkapital ist für die existenzielle Absicherung eines Unternehmens von großer Bedeutung. Zudem ist aus Sicht des Liquiditätsmanagements wichtig, dass das Eigenkapital „günstiger" ist als Fremdkapital. Für das Überlassen von Fremdkapital müssen Zinsen und Tilgungsraten beglichen werden. Eigenkapital berechtigt den Kapitalgeber, Informationen über das Unternehmen zu erhalten, sowie die Möglichkeit durch ein Mitspracherecht Einfluss auf die Geschäftsleitung zu nehmen. Auch diese Vorteile haben Kapitalgeber von Fremdkapital in der Regel nicht.

Warum ist FK günstiger als EK

Das EK wird je nach Rechtsform mit einem anderen Gewerbeertragssteuersatz belastet. Der Gewinn wird also voll mit Körperschaftssteuer und der EK-Geber mit Abgeltungssteuer belastet. Im Gegensatz dazu können die Zinsen, die bei FK- Aufnahme entstehen von der Steuer abgesetzt werden. Es wird also tendenziell gespart.Der Unterschied zwischen Fremd- und Eigenfinanzierung

Eine Fremdfinanzierung ist jede Art von Finanzierung, die dem Unternehmen Kapital von außen zuführt, das wieder zurückbezahlt werden muss. Dafür muss das Unternehmen in der Regel Zinsen bezahlen. Eigenfinanzierung bezeichnet die Finanzierung mit Eigenkapital.Eigenkapital ist eine Voraussetzung für einen sicheren und soliden Bankensektor. Das hat folgenden Grund: Banken gehen Risiken ein und können Verluste erleiden, wenn diese Risiken eintreten. Die Vorteile einer hohen Eigenkapitalquote auf einen Blick: höhere Bonität und Kreditwürdigkeit. geringeres Risiko einer Insolvenz. gesteigerte Unabhängigkeit des Unternehmens.

Was sind die Vorteile einer EK : Vor- und Nachteile der e.K.-Rechtsform

keine erforderliches Mindestkapital. keine Partner, Mitgründer oder Aktionäre, was bedeutet, dass der Unternehmensinhaber jederzeit Entscheidungen treffen kann, ohne sich mit anderen Eigentümern abstimmen zu müssen; Möglichkeit, dem Unternehmen einen fiktiven Namen zu geben.

Was ist besser Eigen oder Fremdkapital : Eigenkapital kann eine stabilere, aber möglicherweise kostspieligere Finanzierungsform sein, da es mit einer Gewinnbeteiligung verbunden ist. Fremdkapital ist oft günstiger, birgt aber das Risiko der Verschuldung. Eine ausgewogene Mischung aus beiden kann oft optimal sein.

Für was braucht man Eigenkapital

Das Eigenkapital hat die wichtige Funktion der Sicherheit – sowohl für denjenigen, der es besitzt, als auch bei der Kreditaufnahme für den Geldgeber. In Unternehmen ist es das sichere Fundament, das in Krisenzeiten eine Insolvenz vermeidet. Ein hoher Anteil an Eigenkapital bedeutet für ihn mehr Sicherheit und senkt die Gefahr von Zahlungsausfällen. Als Kreditnehmer profitieren Sie damit von niedrigeren Zinsen.Bestandssicherung: Eine hohe Eigenkapitalquote bietet ein Krisenpolster für wirtschaftliche Schwächezeiten. Besserer Kreditzugang: Kreditinstitute stellen Fremdkapital in der Regel nur zur Verfügung, wenn das Unternehmen bereits über ein bestimmtes Eigenkapitalpolster verfügt.

Warum ist Eigenkapital Das teuerste Kapital : Das eingesetzte Eigenkapital ist jenes Kapital, das mit dem größten Risiko behaftet ist. Deshalb ist diese Kapitalform auch am teuersten. Wer also Eigenkapital zur Verfügung stellt, erwartet sich entsprechend des hohen Risikos auch eine gute Verzinsung des eingesetzten Kapitals.

Antwort Warum Eigenfinanzierung? Weitere Antworten – Was spricht für eine Eigenfinanzierung

Vorteile der Eigenfinanzierung:

Das Kapital steht dem Unternehmen unmittelbar und langfristig zur Verfügung. Das Unternehmen bewahrt sich seine Unabhängigkeit von externen Geldgebern. Bei Bedarf sind Kredite durch die erhöhte Eigenkapitalquote leichter zugänglich.Zu den Vorteilen zählt zum einen die verringerte Gefahr der Überschuldung, da weniger oder keine Fremdmittel zum Einsatz kommen. Daraus folgt, dass das Unternehmen bei einer Eigenkapitalfinanzierung eine deutlich größere Unabhängigkeit hat.Vorteile der Fremdfinanzierung

Gegenüber der Eigenfinanzierung haben Kreditfinanzierung, Leasing oder Schuldverschreibungen entscheidende Vorteile für die Bilanzsumme am Ende des Geschäftsjahres: Die Fremdkapitalquote steigt, der Gewinn sinkt und damit auch die Steuerlast.

Was ist der Unterschied zwischen Selbst und Eigenfinanzierung : Generell gilt es, zwischen den drei Begriffen Selbstfinanzierung, Eigenfinanzierung und Innenfinanzierung zu unterscheiden. Bei einer Selbstfinanzierung beruht die Finanzierung auf nicht ausgeschütteten Gewinnen, bei der Eigenfinanzierung handelt es sich um eine Finanzierungsart, bei der Eigenkapital gebildet wird.

Wann ist Eigenfinanzierung sinnvoll

Eigenfinanzierung: Wenn ein Unternehmen über sehr viele liquide Mittel verfügt, die nicht unmittelbar für eine betriebliche Nutzung oder für Ausschüttungen an die Aktionäre vorgesehen sind, kann es sich lohnen, geplante Investitionen mit eigenem Kapital zu tätigen.

Welcher Eigenfinanzierungsgrad ist gut : Der Eigenfinanzierungsgrad sollte zwischen 30 und 70 Prozent liegen. Ist das unternehmerische Risiko, das Sie eingegangen sind, hoch, sollte auch der Eigenfinanzierungsgrad höher sein.

Das Eigenkapital ist für die existenzielle Absicherung eines Unternehmens von großer Bedeutung. Zudem ist aus Sicht des Liquiditätsmanagements wichtig, dass das Eigenkapital „günstiger" ist als Fremdkapital. Für das Überlassen von Fremdkapital müssen Zinsen und Tilgungsraten beglichen werden.

Eigenkapital berechtigt den Kapitalgeber, Informationen über das Unternehmen zu erhalten, sowie die Möglichkeit durch ein Mitspracherecht Einfluss auf die Geschäftsleitung zu nehmen. Auch diese Vorteile haben Kapitalgeber von Fremdkapital in der Regel nicht.

Warum ist FK günstiger als EK

Das EK wird je nach Rechtsform mit einem anderen Gewerbeertragssteuersatz belastet. Der Gewinn wird also voll mit Körperschaftssteuer und der EK-Geber mit Abgeltungssteuer belastet. Im Gegensatz dazu können die Zinsen, die bei FK- Aufnahme entstehen von der Steuer abgesetzt werden. Es wird also tendenziell gespart.Der Unterschied zwischen Fremd- und Eigenfinanzierung

Eine Fremdfinanzierung ist jede Art von Finanzierung, die dem Unternehmen Kapital von außen zuführt, das wieder zurückbezahlt werden muss. Dafür muss das Unternehmen in der Regel Zinsen bezahlen. Eigenfinanzierung bezeichnet die Finanzierung mit Eigenkapital.Eigenkapital ist eine Voraussetzung für einen sicheren und soliden Bankensektor. Das hat folgenden Grund: Banken gehen Risiken ein und können Verluste erleiden, wenn diese Risiken eintreten.

Die Vorteile einer hohen Eigenkapitalquote auf einen Blick: höhere Bonität und Kreditwürdigkeit. geringeres Risiko einer Insolvenz. gesteigerte Unabhängigkeit des Unternehmens.

Was sind die Vorteile einer EK : Vor- und Nachteile der e.K.-Rechtsform

keine erforderliches Mindestkapital. keine Partner, Mitgründer oder Aktionäre, was bedeutet, dass der Unternehmensinhaber jederzeit Entscheidungen treffen kann, ohne sich mit anderen Eigentümern abstimmen zu müssen; Möglichkeit, dem Unternehmen einen fiktiven Namen zu geben.

Was ist besser Eigen oder Fremdkapital : Eigenkapital kann eine stabilere, aber möglicherweise kostspieligere Finanzierungsform sein, da es mit einer Gewinnbeteiligung verbunden ist. Fremdkapital ist oft günstiger, birgt aber das Risiko der Verschuldung. Eine ausgewogene Mischung aus beiden kann oft optimal sein.

Für was braucht man Eigenkapital

Das Eigenkapital hat die wichtige Funktion der Sicherheit – sowohl für denjenigen, der es besitzt, als auch bei der Kreditaufnahme für den Geldgeber. In Unternehmen ist es das sichere Fundament, das in Krisenzeiten eine Insolvenz vermeidet.

Ein hoher Anteil an Eigenkapital bedeutet für ihn mehr Sicherheit und senkt die Gefahr von Zahlungsausfällen. Als Kreditnehmer profitieren Sie damit von niedrigeren Zinsen.Bestandssicherung: Eine hohe Eigenkapitalquote bietet ein Krisenpolster für wirtschaftliche Schwächezeiten. Besserer Kreditzugang: Kreditinstitute stellen Fremdkapital in der Regel nur zur Verfügung, wenn das Unternehmen bereits über ein bestimmtes Eigenkapitalpolster verfügt.

Warum ist Eigenkapital Das teuerste Kapital : Das eingesetzte Eigenkapital ist jenes Kapital, das mit dem größten Risiko behaftet ist. Deshalb ist diese Kapitalform auch am teuersten. Wer also Eigenkapital zur Verfügung stellt, erwartet sich entsprechend des hohen Risikos auch eine gute Verzinsung des eingesetzten Kapitals.